Micro-assicurazioni, nuovi dispositivi e nuovi canali, blockchain, collaborazione tra compagnie tradizionali e startup, nuovi prodotti assicurativi: saranno questi 5 temi a dare impulso al settore insurtech nel corso del prossimo anno.

E’ la previsione dell’esperta e influencer londinese Devie Mohan, che ne ha parlato sul sito “The financial brand” proprio in questi giorni.

L’articolo di opinione trae spunto e conclusioni del nuovo rapporto “Insurtech” realizzato da Burnmark (nuova società europea di ricerche in ambito fintech) a cui la Mohan ha collaborato, visionabile e scaricabile da questo indirizzo.

Ecco una sintesi delle previsioni per il 2017.

– Micro-insurance per gestire le esigenze del cliente basate sull’effettivo utilizzo

Come per altri ambiti fintech, le compagnie stanno cominciando a sfruttare i dati in modo sempre più sofisticato per fornire prodotti più personalizzati che soddisfano le aspettative sempre più specifiche dei consumatori. Inoltre, l’economia della condivisione richiede prodotti di nicchia, e solo quei prodotti che sono rilevanti per i modelli di utilizzo e di comportamento degli utenti avrà successo.Questa evoluzione ha portato ad uno degli sviluppi più interessanti dell’insurtech, cioè la possibilità di stipulare polizze solo quando e solo per il tempo necessario (vedi ad esempio Trov), di pagare assicurazioni auto solo per le miglia o le ore di guida reali (come Metromile)

La micro-assicurazione si sta rivelando anche un sistema per garantire coperture assicurative in aree a bassissimo reddito perchè offre polizze a prezzi accessibili, in piccoli rate che sono accessibili a molte più persone. (in tale direzione si muove la svedese BIMA, ndr.)

– Nuovi dispositivi e canali

Telematica, sensori, wearables e altri dispositivi che abilitano l’Internet of Things continueranno a svilupparsi e a rappresentare il driver per l’offerta di nuove tipologie di polizze a costi più bassi, sia in ambito smart home che in ambito salute.

Inoltre, stanno emergendo nuove modalità per gestire reclami e il rischio, un esempio sono i droni che andranno a integrare o sostituire la valutazione manuale dei danni derivanti da calamità naturali.

La proliferazione di aziende tecnologiche concentrate sull’IoT, avrà un enorme impatto su banche e imprese di assicurazione, perchè offriranno dati più rilevanti che possono ridurre i costi, fornire al cliente così come all’assicuratore maggiore efficienza, e creare un’esperienza coerente attraverso tutti i punti di contatto.

– Emergere della blockchain come piattaforma di riferimento

I contratti intelligenti abilitati dalla tecnologia blockchain stanno emergendo come il modo ideale per automatizzare i processi oggi manuali come la gestione dei sinistri e le sottoscrizioni. Questo comporterà miliardi di dollari in risparmi nel medio-lungo termine.

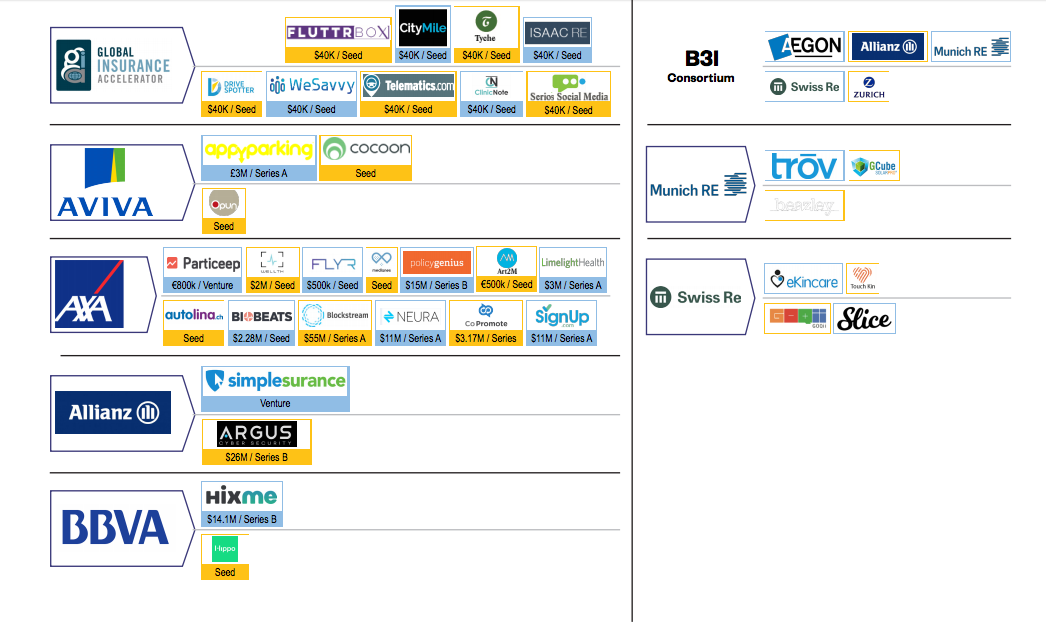

Non è un caso che il consorzio B3i, lanciato lo scorso ottobre, veda la collaborazione di aziende come Aegon, Alliaz, Munich Re, Swiss Re e Zurich, e sarà una delle realtà a cui prestare attenzione nel 2017 perchè continueranno a identificare e sviluppare casi di utilizzo della blockchain nel settore assicurativo.

– Collaborazione tra compagnie incumbent e startup

Come già si è visto in ambito Fintech, la maggior parte delle startup ha visto il sostegno e l’interesse da parte delle banche tradizionali. Questa tendenza continua nell’insurtech, con le migliori compagnie di assicurazione che sono tra i maggiori investitori delle nuove aziende insurtech.

Il report “Insurtech” di Burnmark, ha monitorato partnership e investimenti realizzati con startup insurtech dagli assicuratori tradizionali, banche e riassicuratori e ha trovato tra i 5 cinque e i 10 accordi al mese nel corso dell’anno passato.

– Emergere di nuovi prodotti assicurativi

Le esigenze del settore assicurativo e dei clienti sarà senza dubbio diversa nel 2017. Criminalità e il terrorismo si sono evoluti generando una forte crescita de bisogni assicurativi a questi problemi collegati.

Gli assicuratori tradizionali hanno anche iniziato a segmentare maggiormente il portafoglio di prodotti esistente per soddisfare bisogni più di nicchia, legati per esempio a determinate aree geografiche o condizioni personali o specificità d’impresa. E’ quanto anche diverse startup insurtech stanno facendo, indirizzandosi in alcuni casi a particolari target di clienti come ad esempio i Millennials.

Questa tendenza dovrebbe continuare nel 2017, con più segmenti e sotto-segmenti creati per offrire una serie completamente nuova di prodotti verticali, mirati a specifici gruppi della popolazione.

La Mohan conclude dicendo che probabilmente il 2017 sarà il vero anno boom dell’insurtech: sintetizzando il suo pensiero, si potrebbe dire che dopo l’entropia causata in ambito assicurativo dall’arrivo di startup e tecnologie negli ultimi anni, che ha permesso di sperimentare cose nuove e digitalizzare in modo veloce un settore “dormiente”, oggi sembra esserci lo scenario ideale per la crescita dell’innovazione nel settore.

Leggi qui l’articolo originale completo.